微信分付引关注,消费金融“狼来了”?

【EFEC导读】近日,一则腾讯正在孵化信用支付产品“分付”的消息引发业界关注。

据报道,该产品类似于一个虚拟信用卡,嵌入到微信支付中,客户可以选择在授信额度范围内,进行信用消费,从而实现账单延期和分期消费。

对此,有消费金融业者惊呼“狼来了”——以腾讯的资源和微信支付86.3%的渗透率(国内每100个人里有86.3个人使用微信支付),嵌入微信支付的“分付”对现有的消费金融市场造成冲击在所难免。

但真的是“狼来了”吗?

迟到的腾讯“分付”

腾讯在这个时间点推出消费信用支付产品“分付”,是很寻常又不寻常的事情。

所谓“寻常”,是指同时布局一个信用支付产品和一个现金贷产品是大互联网金融平台常见的状态,腾讯概莫能外。

“不寻常”是因为,相对于腾讯在这样一个时间点来推出产品,其他平台的同类产品大都在2015年就已经推出。

在现金贷领域,腾讯系控制的微众银行于2015年5月就推出了针对微信用户的现金贷产品——微粒贷。

为什么直到今天才推出相应的信用支付产品呢?

在笔者看来,“分付”的迟到,可能有两方面原因:

一是盈利能力受限。

“分付”采用的是类信用卡模式,即为客户提供近一个月的免息期,如此,意味着一个月的资金成本。相对于“微粒贷”、蚂蚁“借呗”、苏宁“任性贷”这样的放款即计息的现金贷产品,盈利能力存在局限性。

相对于蚂蚁“花呗”、苏宁“任性付”这样的信用支付产品,虽然都有免息期,但是蚂蚁“花呗”和苏宁“任性付”都有自己的线上商城,对于商城存在促销价值,相比之下,“分付”的促销场景天然缺乏,姗姗来迟也是有一定道理的。

二是监管新方向使然。

现金贷业务由于资金流向难以管控,一直受到监管部门的关注。

自2017年底现金贷新规落地以来,现金贷方面的监管日趋严格,各平台的运营压力陡增。

另一方面,基于场景的消费分期因为资金直接流向消费领域,受到了监管的鼓励,适时推出基于场景的信用支付产品,两条腿走路,也是大平台布局的必然之举。

“分付”对消金市场冲击有限

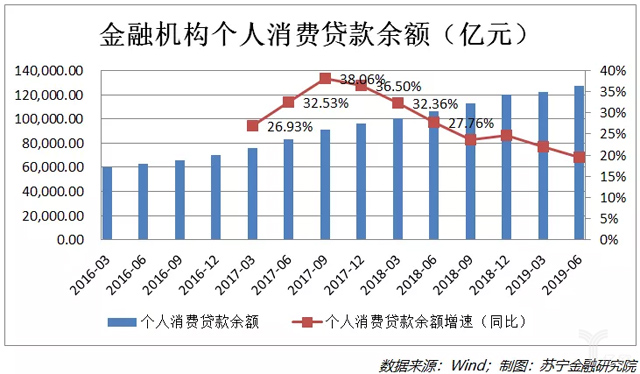

据央行的数据,截至2019年6月,我国个人消费贷款余额总额高达12.7万亿元,且一直保持在(同比)20%左右的增速。

12.7万亿的消费金融市场规模,看似十分诱人,但竞争在加剧:

一方面“赛道收窄”——随着监管趋严,大量的业务模式、产品类型和催收方式被限制,消费金融行业的赛道进一步收窄;

另一方面“选手增加”,由于消费金融业务小额分散、风险可控,使得除了银行、消金公司、互金平台等传统参与者增资扩容以外,还吸引了包括今日头条、美团在内的互联网公司,以及中融信托、外贸信托在内的信托公司的入场,选手数量逐步增加。

在以上两个因素的综合作用下,消费金融行业的竞争可谓激烈。这种环境下,腾讯“分付”的加入,会给市场带来怎样的影响?

答案是:影响有限。

为什么这么说?主要有两方面原因:

一是市场容量足够大,任何单一平台的影响都有限。

据彭博社的报道,头部机构蚂蚁金服的信贷余额(花呗+借呗)在6000亿左右,相对于12.7万亿的消费金融市场仍然有很大的发展空间。

参照该指标,假设腾讯的信贷余额(分付+微粒贷)也达到6000亿,则两家头部平台的放款总额也仅仅1.2万亿,市场份额也仅仅是消费金融贷款总规模的10%。

二是场景具有专属性和客户粘性,冲击影响有限。

一般场景分为体系内和体系外两个部分:

体系内场景如淘宝的电商体系、苏宁的O2O新零售体系,都可以实现有效的隔离,不会受到“分付”的冲击;

体系外场景,由于与“分付”的业务范围存在重合,确实可能受到一定影响,但是客户既有的支付习惯和粘性,对于现有产品能够形成一定的保护。不排除在体系外场景中,会发生以补贴为主要形式的客户争夺战。

当然,也不排除部分与微信支付绑定的产品可能会受到分流和冲击。这样的产品主要包括两类:

一是与微信支付绑定的信贷产品。

如百信银行刚刚推出的“pay伴”等,这些信贷产品与微信支付接口进行绑定,但是业务范围与“分付”有一定重合,不排除随着“分付”的上线,这些产品可能会被影响。

二是信用卡产品。

目前微信支付消费都是与信用卡绑定的,不排除一旦“分付”上线,业务方可能通过营销活动,鼓励客户切到“分付”的支付页面,进而对现有的信用卡消费额度进行分流。

消费者谨防三大误区

对于普通的消费者而言,腾讯“分付”产品的推出是一件好事,毕竟多了一个选择,消费者可以在腾讯“分付”、蚂蚁“花呗”、苏宁“任性付”、百度“有钱花”等诸多信用支付产品中,选择性价比高的产品择优使用。

然而,需要特别指出的是,消费者开通的信用支付产品多了,使用上面可能存在三种误区:

(1)过度消费。

由于当前市场授信信息相互隔离,消费者很容易被不同的平台多次授信。根据收入水平,本来只能授信5万的消费者,很可能同时被多个平台分别授予了5万的额度,因而具有十多万的授信额度。

这种“有钱”的错觉,容易让消费者进行超过其偿还能力的消费,最终陷入债务危机。

(2)借新还旧。

有消费者会认为,只要借到新的贷款归还旧的贷款,就没问题了。这种情况主要看借款成本,如果借新成本较高,那显然是不划算的(大部分借贷成本都在年化10%以上),甚至可能资不抵债,进入债务漩涡。

另外,借新的稳定性需要得到保障,如果随着市场变化,出现消费者无法从市场融到资金的情况,可能会出现逾期等严重状况。

(3)逾期还款。

有消费者心存侥幸,认为借款行为都在互联网上,借款平台远在千里之外,自己逾期不还,借款平台不一定顾得过来。

这种认识是非常危险的,短期的逾期不还,可以意味着较高的罚息(一般为万分之五/天,年化18%),长期逾期可能被列为老赖,消费、出行、子女教育都受到影响,甚至有牢狱之灾(信用支付产品长期逾期不还,可能涉嫌信用卡诈骗罪)。所以珍惜信用,按时还款,非常重要。

综上,对于消费者来说,在享受腾讯“分付”、苏宁“任性付”、蚂蚁“花呗”等消费金融产品带来的便利的同时,“理性消费,量入为出”,避免陷入消费误区也非常重要。

本文已标注来源和出处,版权归原作者所有,如有侵权,请联系我们。

上一篇:财通证券与蚂蚁金服、阿里云达成全面战略合作伙伴关系

下一篇:全国首证!丰巢获“智能快件箱经营”许可证