宋华教授:未来中国供应链金融发展趋势3

【EFEC导读】中国人民大学商学院副院长、教授、中关村互联网金融研究院首席供应链金融专家宋华教授认为,未来中国供应链金融发展走向,呈现出了如下五个发展趋势,本篇是中国供应链金融发展趋势四、五。(【宋华教授】未来中国供应链金融发展趋势(下篇))。

图片来源:视觉中国

趋势四:推进承担社会责任的供应链金融是亟待探索的领域

供应链金融社会责任和可持续问题将会成为未来需要探索的问题。确切讲,供应链金融的社会责任和可持续包括了两层含义:第一层含义指的是是供应链金融合规经营,以及保障中小微企业持续健康发展的责任。

供应链金融的合规化既是金融监管的要求,也是可持续化发展的呼唤。产业和金融是供应链金融的两翼,相互融合推动了供应链金融的产生和发展,但是这并不表明两者可以混淆,需要关注的是随着当前供应链金融的浪潮,开始出现了混同的状态,即产业企业热衷金融活动,将供应链金融视同重要的投资收益或利润来源,直接介入资金借贷,或者充当“二银行”的角色(即利用自身的核心地位从银行等金融机构获取优惠的资金,然后以较高利率融资给企业,获取巨额利差),这种做法明显违背了供应链金融服务中小微企业的初衷,不利于供应链金融的持续稳定发展。事实上,产业端需要明确他们是信用的创造者,是资金流动的促进方,但是其本身并不是资金的提供者,在供应链金融中资金提供方是合法持有资质的金融机构。同样,作为资金端需要明确他们是信用的传递者,为产业服务提供保障,而不能将产业视为金融博利的工具。

供应链金融社会责任的第二层含义指的是能借助于供应链服务和金融真正服务于处于劣势地位的农户以及可循环行业,打造持续可循环、具有竞争力的农业供应链和再循环产业供应链。

当今农业供应链建设是亟待解决的问题,首先在组织结构上,产业链各类参与主体分散化,没有形成集约化组织形态;其次,在业务流程上,经营流程的低效率也是农业供应链建设需要解决的问题;第三,在产业服务上,一方面分散化的客户无法有效对应市场,真正根据市场的需求进行农业生产,在保障农户自身利益的基础上,有效供给农产品;另一方面农资经营者、农业技术服务者以及金融机构等,并没能渗透到农业生产的产前、产中和产后,实现有效的、风险可控的全程服务。

因此,供应链金融下一个蓝海一是农业供应链服务和金融,即一方面如何将分散的农户组织进入供应链运营,另一方面结合农资农具经营者,并且通过供应链服务(如农产品和订单标准化、冷链冷库服务)和金融支持,真正实现农业订单生产,实现生产与市场的有效结合,形成产业竞争力。除了农业供应链金融外,如何在绿色再循环产业通过供应链金融实现产业竞争力也是需要解决的问题,目前循环产业面临着诸多挑战,这包括产废信息缺失造成监管不力,行业无序,行业标准缺失使得行业运营效率低下,企业信用体系缺失导致融资困难,资金利用率低等问题,因此,如何在解决这些问题的基础上,通过供应链服务和金融重塑产业竞争力是今后需要努力的方向。

趋势五:实现产业生态和金融生态的融合是必由之路

供应链金融是基于产业供应链的金融活动,其基本特质是立足供应链带动金融活动,反过来通过金融活动优化产业供应链,宗旨在帮助产业供应链中中小微企业解决现金流问题,通过产业优化,促进产业可持续发展,这一目标意味着供应链金融不仅仅是向中小企业提供资金融通,解决融资难、融资贵的问题,更在于通过供应链和供应链中资金流优化,提升产业组织能力,促进产业的持续发展。

因此,供应链金融业务的发展必然呈现出两个特点:一是供应链金融产品不仅仅是基于应收应付的保理、反保、福费廷等产品,或者基于动产或仓单的融资业务,而且还包括大量的创新性业务类型。

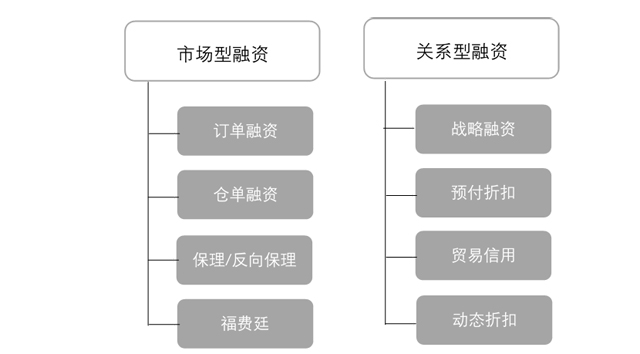

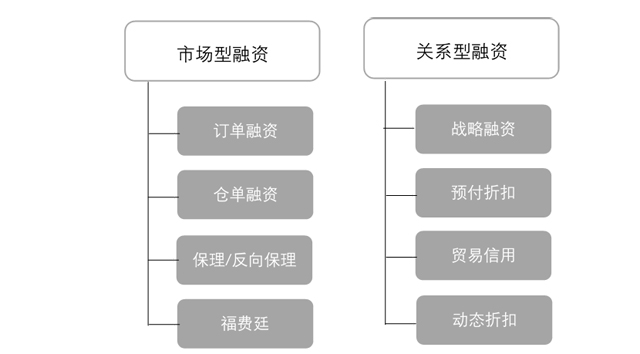

事实上,从担保物可获得性划分(见图2),供应链金融业务也可以划分为市场型融资以及关系型融资。市场型融资工具是建立在可证实的信息或者有形担保物的基础上,诸如票据、交易订单、存货等。其规制机制是法律,也就是说一旦没有能够履行上述行为,可以通过法规来追索相应的权利,因此,市场型融资的信用风险更容易为金融机构评估。与此相反,关系型融资依赖于买卖双方建立的信任关系,而非具有约束性的契约关系,因此,没有任何有形的担保物作为风险控制的保障。通常这类供应链金融服务提供者是供应链运营中的成员或者平台服务商,充分了解借方的信用状况、交易历史和供应链运营的能力,凭借这些信息和数据,使得贷方能够较为精确地评估借方的信用,从而做出融资决策。

图2 担保物可得性划分的供应链金融业务

供应链金融业务发展的第二个特点是金融生态的形成,从而更完整、更全面地服务于产业供应链生态。在目前供应链金融发展阶段,大多数业务仍然将金融视为资金借贷,而忽略了金融服务的多样性和生态性。

多样性意味着金融服务本身是具有多种形态的,这包括银行,保险,证券,基金,信托,期货等,这些不同的服务发挥着各自的作用,这包括在市场上筹资从而获得货币资金,将其改变并构建成不同种类的更易接受的金融资产;代表客户交易金融资产,提供金融交易的结算服务;自营交易金融资产,满足客户对不同金融资产的需求;帮助客户创造金融资产,并把这些金融资产出售给其他市场参与者;为客户提供投资建议,保管金融资产,管理客户的投资组合等。

生态性指的是这些不同业态的金融机构如何在把握全局供应链基础上,相互协同和融合。由于产业供应链活动复杂性和参与者多主体性,往往单一的金融机构或金融产品较难满足产业供应链的运行,这时就需要不同的金融机构和金融产品能够充分协同组合,为产业供应链提供全面金融解决方案,诸如通过投资将分散的行业内中小企业聚合在一起,在确立平台标准和作业标准的基础上,通过基金、信托提供产业资金,结合其他融资服务和保险等,促进产业供应链的顺利运行。这种多金融机构、多金融产品的协同融合,才能真正满足产业供应链运行差别化价值诉求,促进产业供应链的持续发展。当然要实现这一目标,需要改变各金融机构长期以来因为分业经营而导致的相互阻隔、缺乏协同的状态,共同在研究产业供应链的基础上,形成协调一致的产品组合,并且综合性地管控风险。

“2018中国B50领袖峰会”在中国产业链与供应链金融联盟(www.top-scf.com)等单位的支持下,由EFEC拓令传媒主办,将于2018年12月6-7日在杭州召开。

本次峰会以“产业互联网下的B2B电商实践之路”为主题,将邀请国内外知名的B2B电商平台、金融机构(VC、银行、信托、商业保理等)、传统生产贸易型企业、大宗商品交易中心、物流、区块链等企业高管,针对B2B电商平台的发展实践探索、资本对接、新技术革新等关键议题进行深入探讨。

会务咨询:Sofia 张女士 158-2763-1668(同微信)

上一篇:宋华教授:未来中国供应链金融发展趋势2

下一篇:央行数字货币研究所所长姚前:本质上金融科技风险是金融风险